こんにちは〜、ビスコです。

米国経済そのものは順調という判断のもと、FRBは宣言通り先週からテーパリングを開始し始めています。

今週は、生産者物価指数(PPI)と消費者物価指数(CPI)の発表がありました。その内容から今後の米国経済の方向性について考えて見たいと思います。

・製造原価を示す生産者物価指数は落ち着きを見せており、今後物価上昇を招くような商品へのコスト転嫁はないと思われる。

・そのため、今後数ヶ月で消費者物価指数はさがると思われる。

・生産者物価指数がこのまま下がらず上がり続けた場合は、かなりのインフレ率なる。

・基本的には米国株への投資継続だが、生産者物価指数の上昇が見られたら、早々に他の資金へのコスト移動が必要。

懸念がくすぶる消費者物価指数

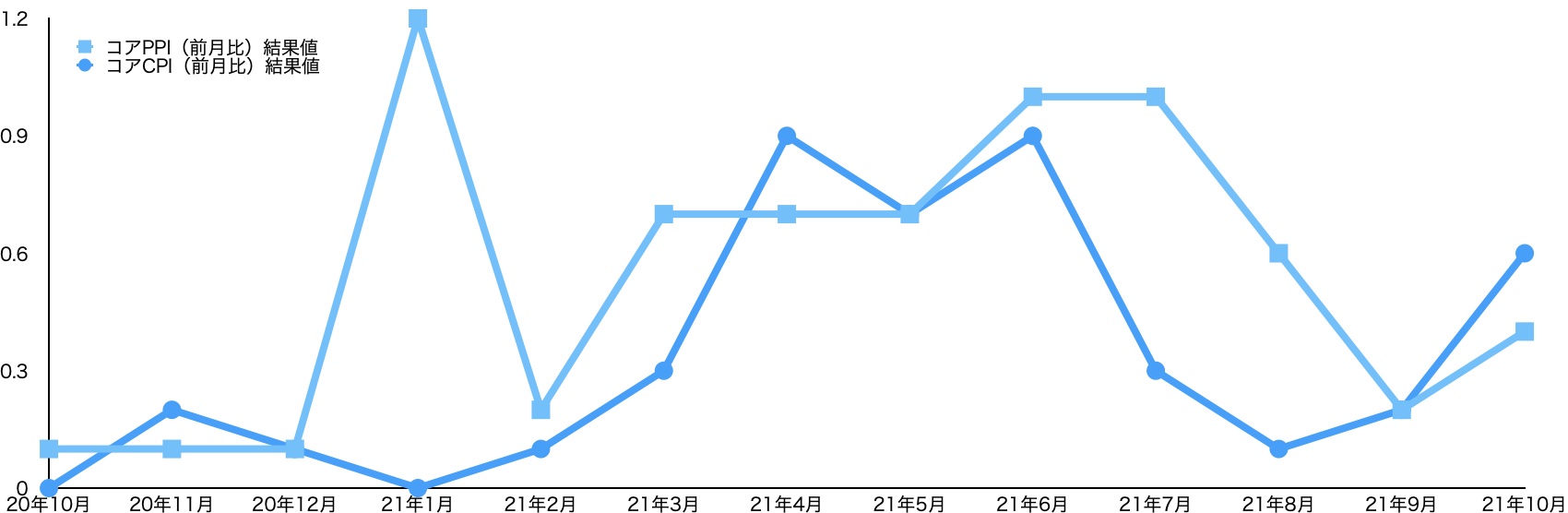

今はエネルギー特に原油高が進んでおり、エネルギー関連の消費者物価、生産者物価は上昇している状況となっているので、基本的には変動が激しいエネルギー、食品関連を除いたコア消費者物価指数、コア生産者物価指数を重要視しています。

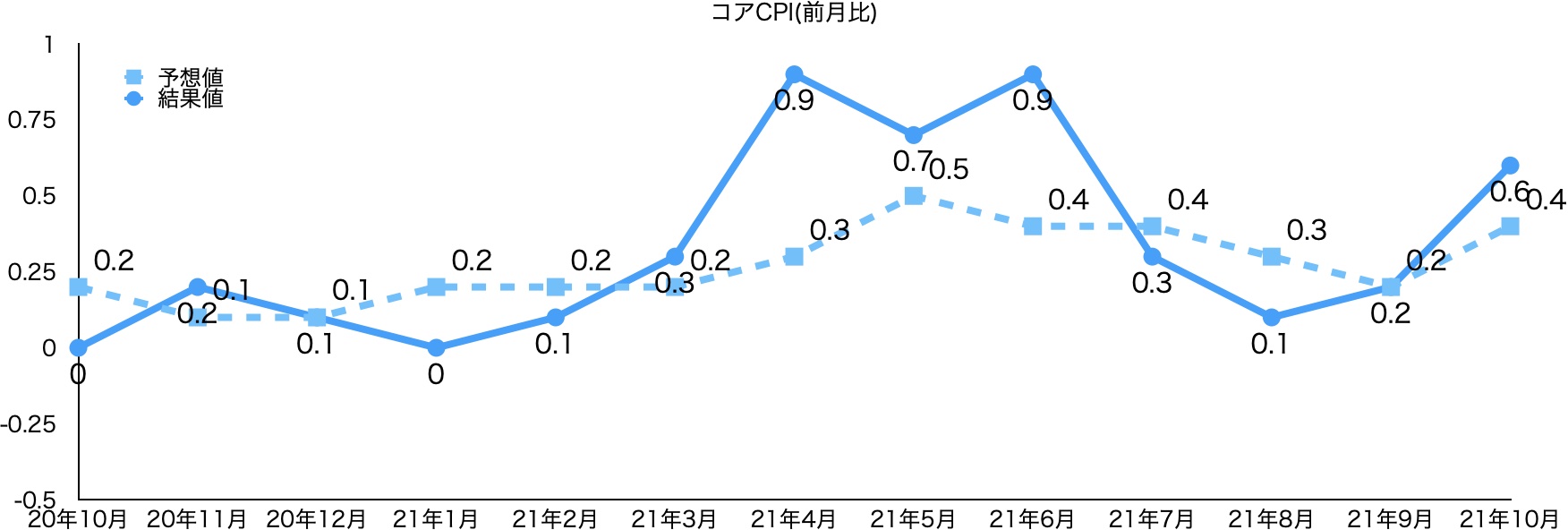

コアCPI(前月比)

予測値:0.4

結果値:0.6

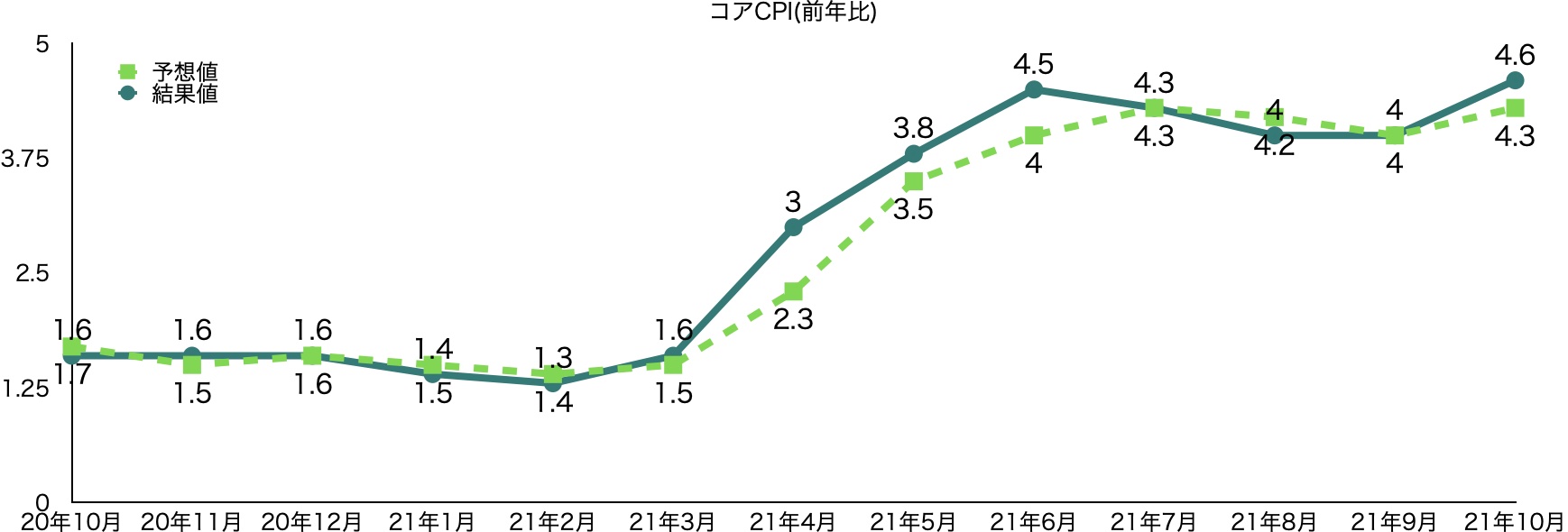

コアCPI(前年比)

予測値:4.3

結果値:4.6

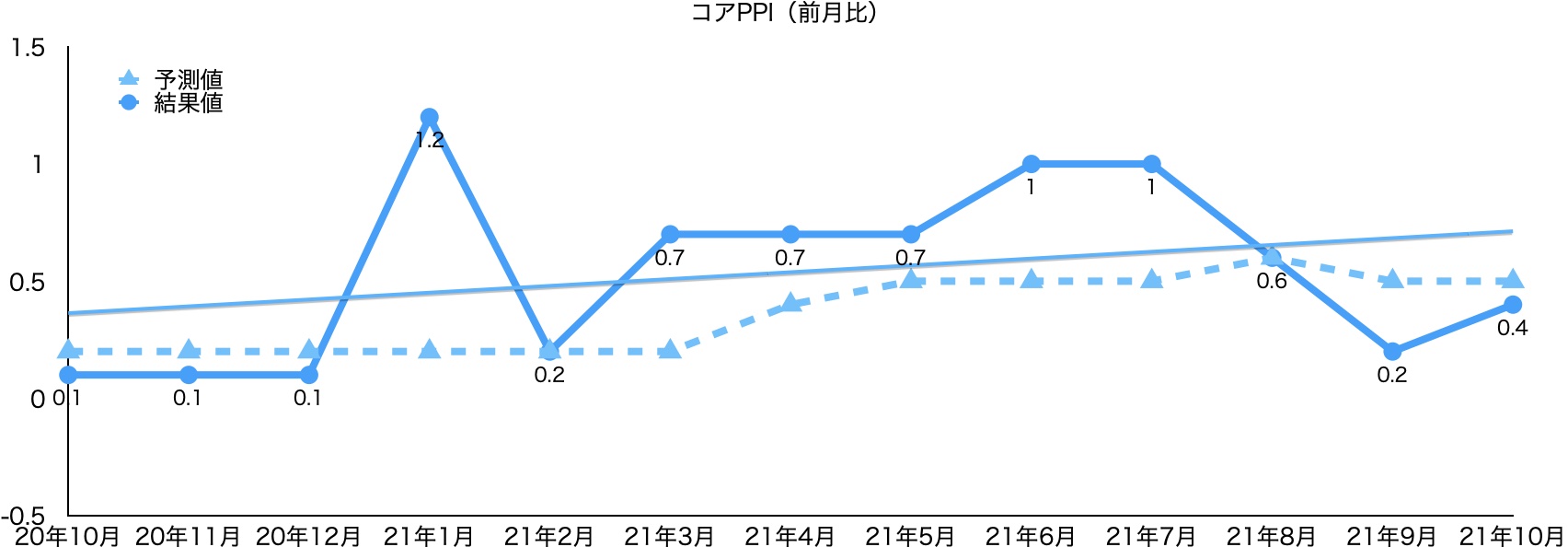

コアPPI(前月比)

予測値:0.5

結果値:0.4

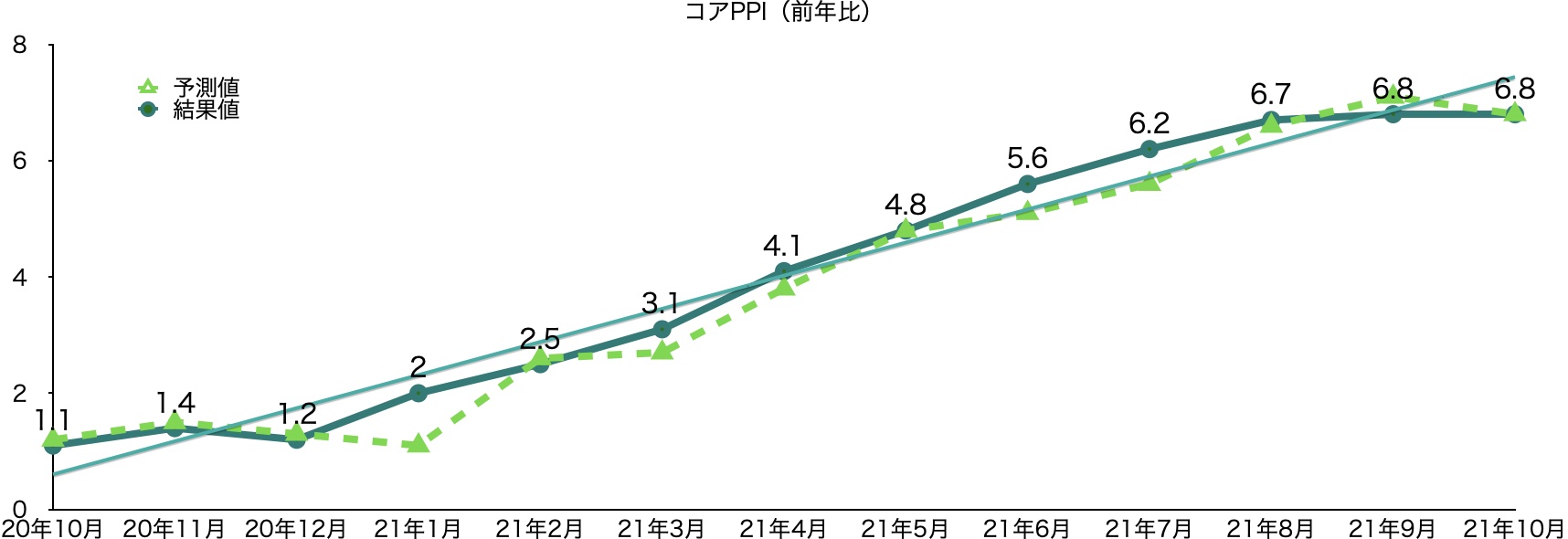

コアPPI(前年比)

予測値:6.8

結果値:6.8

この結果からすると消費者物価指数は、予想を上回る形となっており、インフレ懸念が再び出てきたのかと思われます。

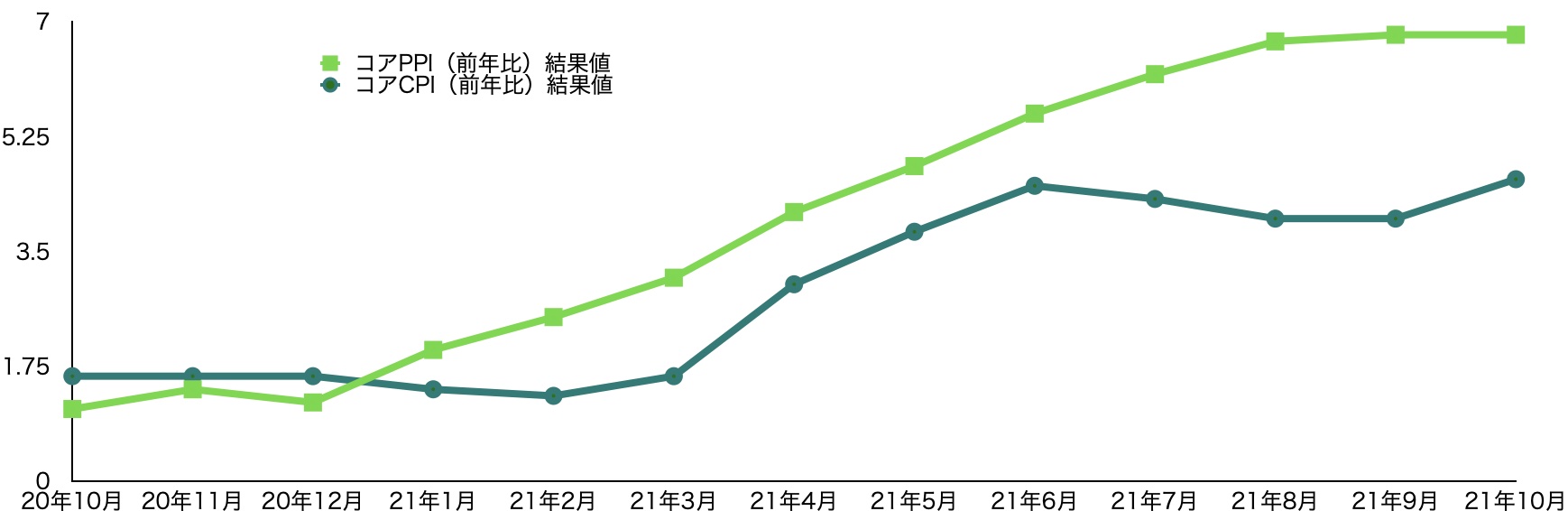

前年比ベースでみると2020年は消費行動が抑制されていたこともあり、22年2月までは現状の4.2%前後の推移となることが予想されます。

なので、この数値よりも大きく上振れしてきたらかなりインフレが進んでいるのではないかと思いますが、この数値が継続することでインフレ懸念が継続するとはちょっと考えにくいかと思います。

一方、生産者物価指数(PPI)を見てみと若干サプライチェーンが改善してきていることもあり、若干改善してきているのがわかります。結果値のトレンドラインをみるとここ3ヶ月は今までの傾向を下回る水準での推移という感じになっていると思います。

前年比ベースで見てみるとこちらはCPIに2ヶ月程度先行する形で上昇しており、21年8月ぐらいからやっと落ち着いたように見えるので、2021年12月か2022年1月までは6.8%水準を維持するのではないかと思います。

消費者物価指数と同じく、こちらも6.7%前後で推移するならそこまで心配しませんが、6.8%を超えて推移し続けるならインフレの行き過ぎ感が出ているので、別の投資先へ資金シフトを早々にした方が良いと思います。

今後の動向は?

重要なのは今までの傾向ではなく、これからがどうなるかですが、PPI動向とCPI動向を比較して見て見ました。

PPIの推移から大体2ヶ月ぐらい遅れでCPI側にも反映されてきているおり、今月CPIが上がりましたが、PPIの動向としては予想値よりも下回る動きを見せているので、22年1月には下降トレンドに移り始めるのではないかと思います。

そうなると22年度は前半のインフレ率は落ち着いた状況になり消費者の活動もより活発になってるのではないかと思います。

前年比ベースでみると21年6月以降CPIは停滞気味なので、消費行動に抑制がかかってしまっている感があります。米国ですと11月〜1月の年明けまでのフェスティバル休暇に消費活動が爆発する可能性も高そうですね。

まとめ

今回は消費者物価指数と 生産者物価指数について、米国経済が今後どうなっていくのかを考えて見ました。

消費者物価指数はここにきて予想よりもインフレ気味ということを示しましたが、その根底には21年に入ってからの企業の生産コストの増加(生産者物価指数の上昇)により、引き起こされていると思われます。

そのため、その生産者コストを示す、生産者物価指数は、ここのところ落ち着きつつあるので、今後数ヶ月でこの消費者物価指数の増加は抑制され始めると思います。

なので、インフレ懸念は頭の隅におきつつもまだ米国企業には投資する価値は大いにあると思います。

もし、予想に反して消費者物価指数が下がるどころか上がっしまった場合は、インフレ傾向強く、継続性があるため、インフレに強い商材への資金シフトを考えた方がいいと思います。