こんにちは〜、ビスコです。

先週23日にFOMCから政策金利の発表がありました。内容的には、予想通りテーパリングの開始は先延ばしの想定ですが、政策金利の引き上げは22年中に実施する意向に変わりはなかったようです。

・ただし、投資家心理はいまだに悲観的。

・中長期の投資は、下落を想定して投資先を選定しておく必要がある。

・投資先には、割安株と国債ETFが成果を発揮できる。

政策金利引き上げは前倒し

23日にFRBからの政策金利の発表がありました。今回の値は0.25%で、低金利政策が継続ですが、FOMCの発表内容を受けて、政策金利前倒しされたようです。

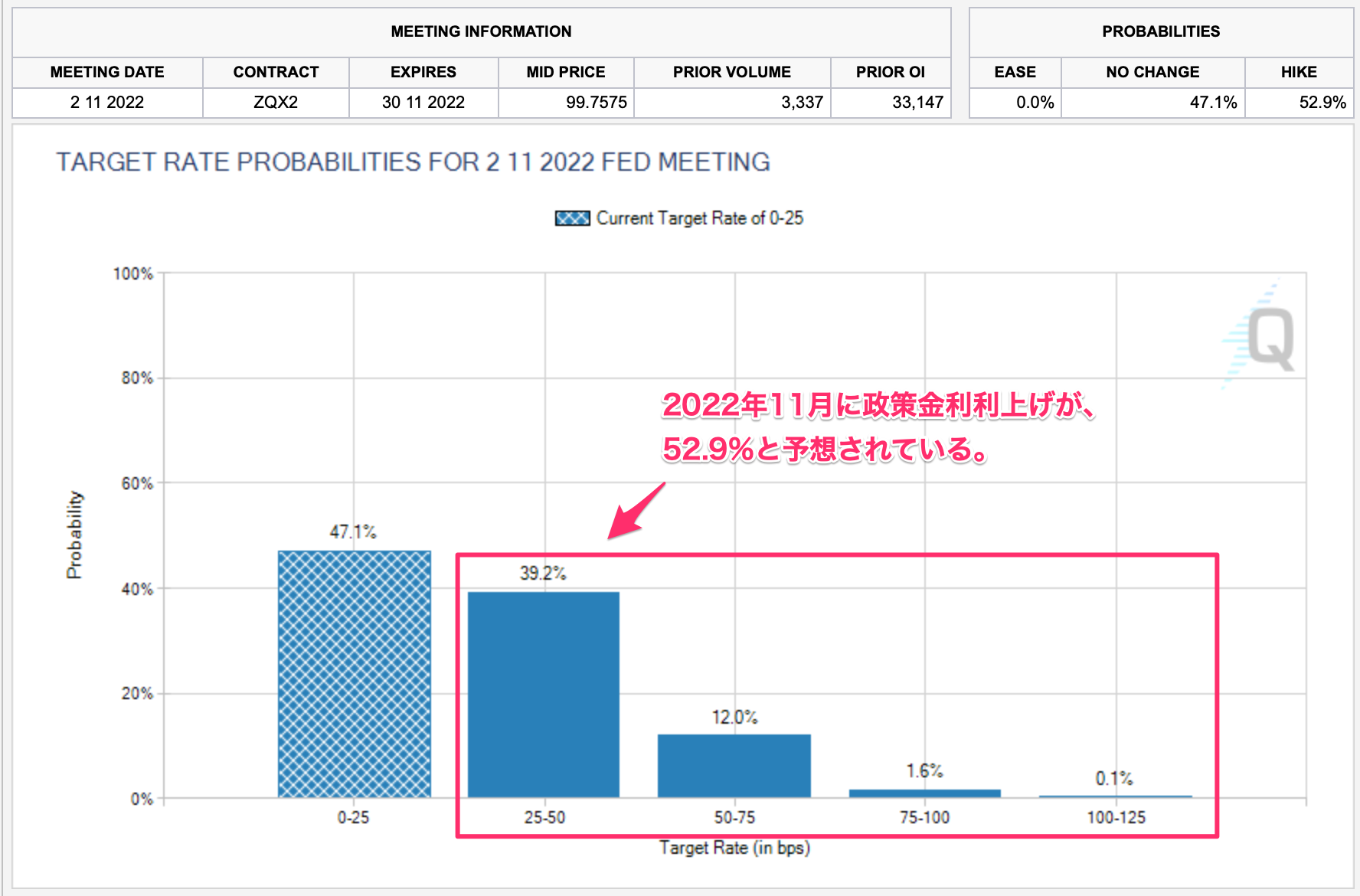

FOMC発表前は22年11月の引き上げ予想は、過半数がない状況でしたが、発表を受けて11月に引き上げ予想が過半数を超えました。

市場の動向

市場動向は23日の発表を受けて、それまで下げていた株価も一時持ち直す形で上昇。

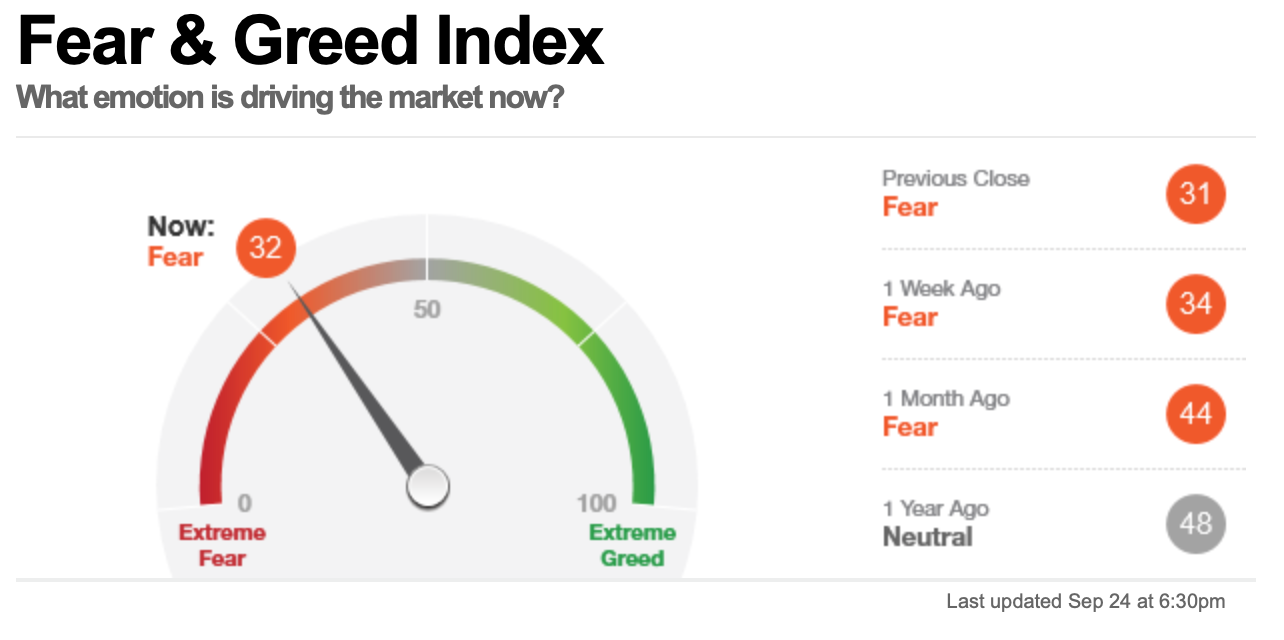

しかし、投資家心理を表しているFear&Greed値は、まだまだ悲観的な状況。

直近の株価動向はこの後新たな材料がない中で下がる見込みが高いと思います。

中長期的な投資スタンスとして考えること

金利引き上げにともない順調に上昇を続けてきた米国市場も一時的には下がることが予想されます。それを見越しての投資を考えておく必要があると思います。

先日の記事で投資家が考えておかないければこととして、「何に投資するか?」「いつ投資をするか?」この2つに注意しておく必要があることを触れました。

政策金利引き上げ後の世界を考えると投資先としては次の2つが有望なのかと考えています。

- 割安な企業への投資

- 米国債への投資

割安な企業への投資

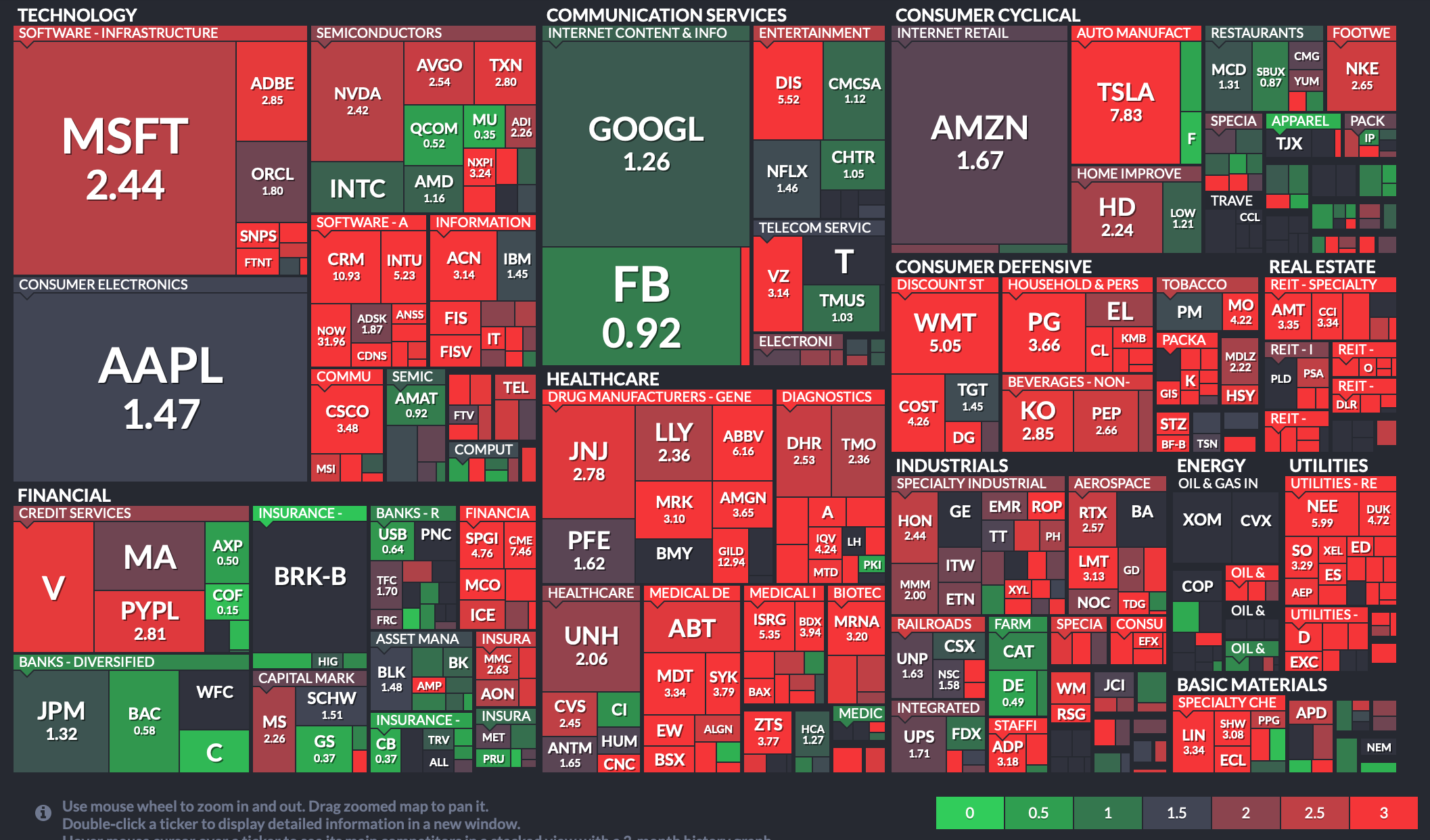

米国市場の平均PERは歴史的に見て平均は16倍程度ですが、それを超えた企業がほとんどで、finvizのForward PERを見ても真っ赤な状態(割高な状態)が一目瞭然です。

金融とヘルスケアの一部、エネルギー系の企業が割安となっていますが、これらの企業は古くからの企業であり、業界的に平均PERが低めのものとなっているため、そこまでの割安感はないというように思えます。

ただ、企業の利益成長率を加味しないForward PERだけでは片手落ちなので、それも踏まえたPEGを見てみます。

先程とは少し様相が変わっていることに気づくと思います。

割安と思えたヘルスケアは成長率からすると投資先としては旨味が少ないようです。もちろん、過去の下落相場では落ちにくい性質をもちますし、低成長ながら右肩上がりとなる企業が多いのも特徴の1つですので企業の選択が必要です。

PEGマップの状況に戻ると金融系の一部、ネットコンテンツ(グーグル、フェイスブック)、エンターテイメント系企業の一部が割安という状況なので、これらの企業状況を観察して投資タイミングを図るのが良いと思います。

米国債への投資

そして、もう1つ投資先としては、米国債への投資があげられます。金融不安などが起きると真っ先に資金シフトが行われる投資先ですね。

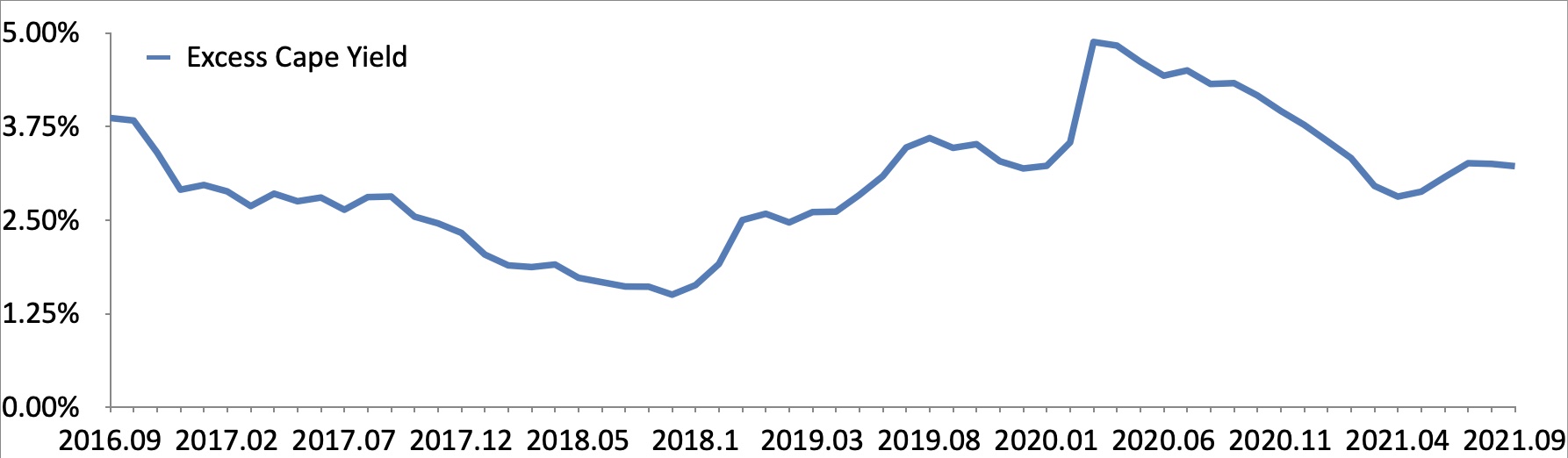

現在のS&P500と米国債との割高度合いを示すExcess CAPE Yield(ECY)を見てみます。シラー教授が開発したシラーPERから算出される指標値でインフレ率も加味されている点では指標値としてはいいのかと思っています。

過去5年を見てみると比較的高めではあるもの割高とそこまで割高とはなっていない状況であることが言えます。この数値と連動する形の国債ETFとしては、EDVがあげられます。

他の長期国債ETFは、価格のボラティリティがなく、株から一部国債へ転換してデフェンシブとするには力不足な感じがします。しかし、EDVについては、一部を株から国債に転換しても、株が下落する中でもEDVの価格が上昇することで投資資金をトータルで守ることができると考えています。

まとめ

先週のFOMCの発表から来年末までには1度利上げがあることが、以前よりも明確になりました。それを受け、直近の動向と今後の投資方針について考えてみました。

どうしても今は米国株が割高と言われつつもそれ以外に良い投資先がないため、上昇を続けていますが、一旦崩れ始めると早いきもしますので、今から利上げ後の投資先を想定しておくのは重要だと思います。

そうすることで、相場環境が悪くなった時にいち早く行動できると思います。