こんばんは〜、ビスコです。

規制がなかなか厳しい状況が続いている中国で新たに独占禁止で罰金命令が下されたアリババです。罰金自体はアリババの規模からするとそんなに高額ではない気がしています。

そんなアリババですが、11月18日に2Qの決算発表がありました。その結果を受けて、アリババの状況を見て見たいと思います。

・販売費、広告費の増加と主軸となるe-コマース事業の利益減少により、キャッシュフロー悪化。

・ただし、2〜3年を視野に投資するならば、株価も投資価値があるぐらいに下がっている。

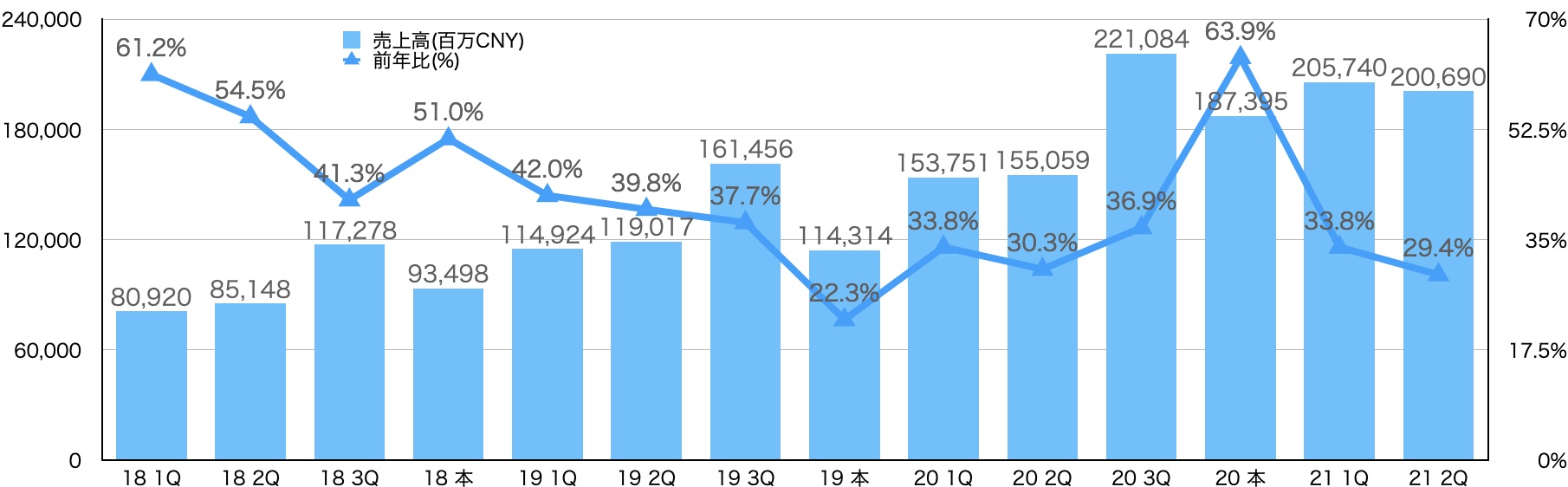

成長率は鈍化するも好成績な業績

今までの成長率からすると落ちた感じがしますが、それでも成長し続けているアリババです。

傾向からすると1Q、2Qは同程度の推移で、3Qで上がる傾向にありますが、FY21も同様の推移となっていると思います。

3Qで大きく上昇すれば、成長トレンドに変わりはなく投資継続という判断ができると思っていますが、3Qでの売上高推移が落ち込むようであれば、投資判断を変える必要が出てくるのかもしれません。

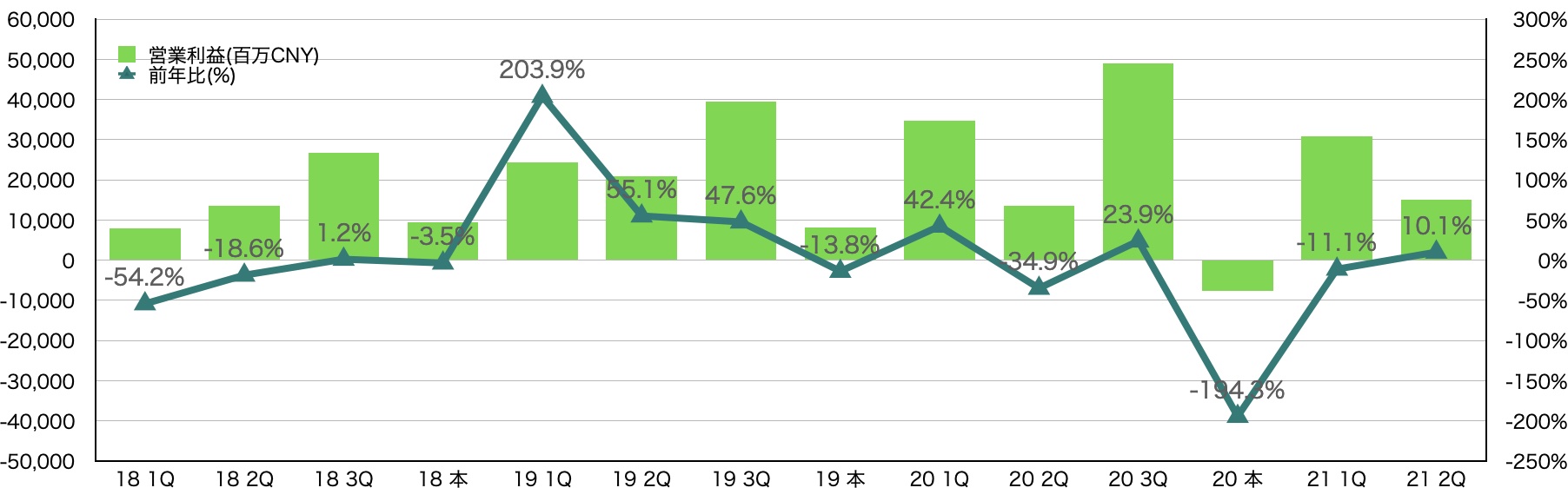

営業利益については、2Qの成長率としてはまずまずだと思っています。マイナス成長となる可能性もある2Qで+10%となっているからです。こちらも3Qの決算状況により判断の分かれ道となりそうな気がしています。

ただ、大きく減少している純利益とフリーキャッシュフローが気になります。

FY20 2Q : 26,524 (百万CNY)

FY21 2Q : 3,377 (百万CNY)

B:10億

FY20 2Q : 40.5 (B CNY)

FY21 2Q : 22.2 (B CNY)

純利益減少の要因は投資によるロスが発生していることによります。フリーキャッシュフロー減少の要因はそれに加えて、法人税の増加によるところが大きいです。

本業による減少ではないので、そこまで心配することではないかもしれませんが、手元現金がなくなるというのは少し痛い結果になったと思います。

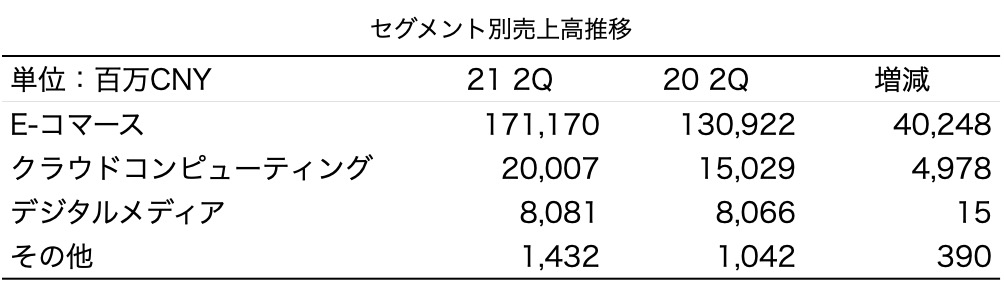

成長するアリババクラウド事業

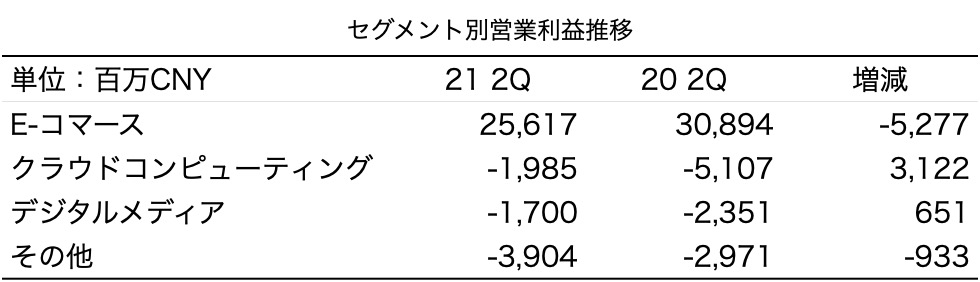

セグメント別にみるとe-コマース事業、クラウド事業の売上だが成長率が著しいです。ただ、営業利益を見てみるとeコマース事業は、販売コストがかさんだために利益が落ちています。

宣伝費も増加しており、e-コマースを事業としている企業はどこま同じような結果となっているので、中国政府による規制の影響が出ているのかと思います。

クラウドコンピューティング事業に関しては、まだ赤字状態が続いていますが、昨年度よりは大きくプラス方向に伸びています。

株価と今後の動向

現状の株価とそれを踏まえた上での今後の動向について考えみたいと思います。

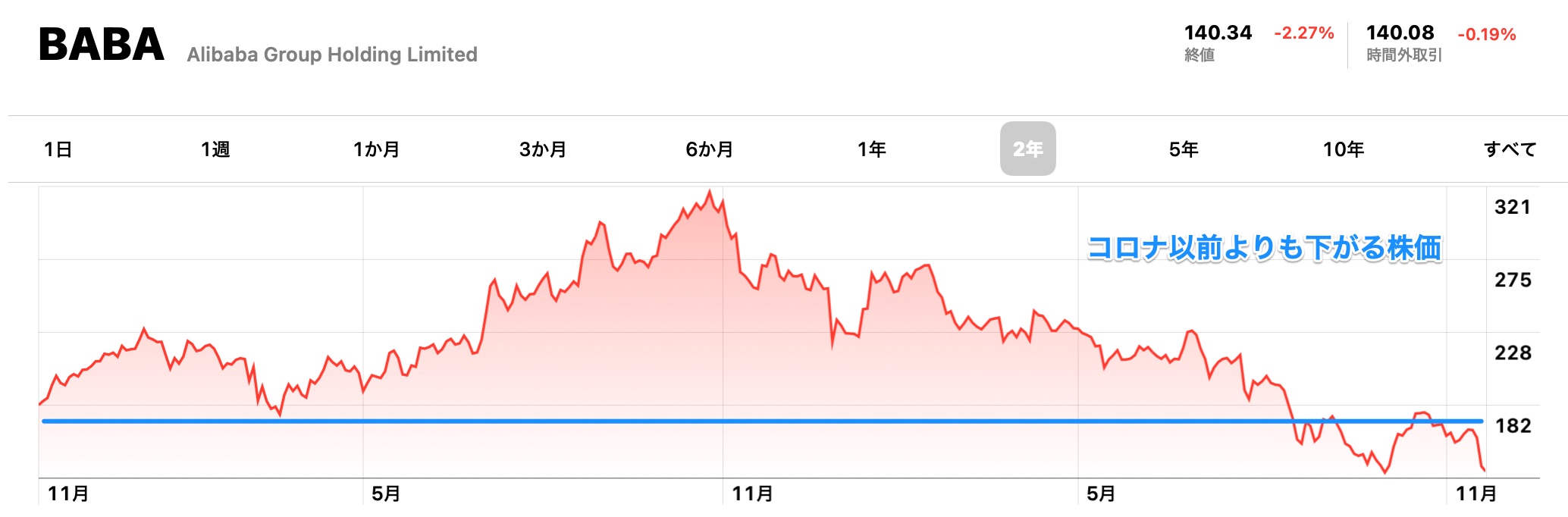

株価は、2020年10月にピークをつけた後、下降トレンドに入ってしまっています。コロナはすでに関係なく、コロナ以前の株価を大きく下回る形となっています。

この株価の妥当性というところですが、FY22の成長率はマイナスということからするとまだ株価が下がる可能性は否定できません。ただ、FY23、24を踏まえるとEPS成長率がPERの1倍以上となっていることから、十分下がっている域に達していると思います。

まとめ

アリババのFY21 2Q決算発表を受けて、アリババの今後について考えてみました。

売上高、営業利益ともに昨年度までの成長路線を踏襲する形で推移しているように思います。

ただ、手元現金となるキャッシュフロー減少は年成長率にも影響を与えるレベルになっている点はすこし注意する必要があるのかと思います。

セグメント別での業績を考えるとこのままeコマース事業が停滞するようだと今後の成長は難しいと思われるので、3Qの決算発表はより注意して見ておく必要があると思いました。

株価の動向からすると現時点では最低ラインに達している華道家まではわかりませんが、十分に投資する価値があるだけの水準には下がっていると思います。