こんばんは〜、ビスコです。

前回の記事で思ったよりもインフレが続くかもしれないということに触れました。インフレが継続することを考えた場合、一般的に金利上昇も継続することが考えられます。

現にFOMCの発表後、米国10年国債が大きく上がっています。それにともなって、国債価格は下がっています。

これらのことを考えるとインフレ、金利上昇に強い投資先を選択する必要が出てくるのかと思っています。

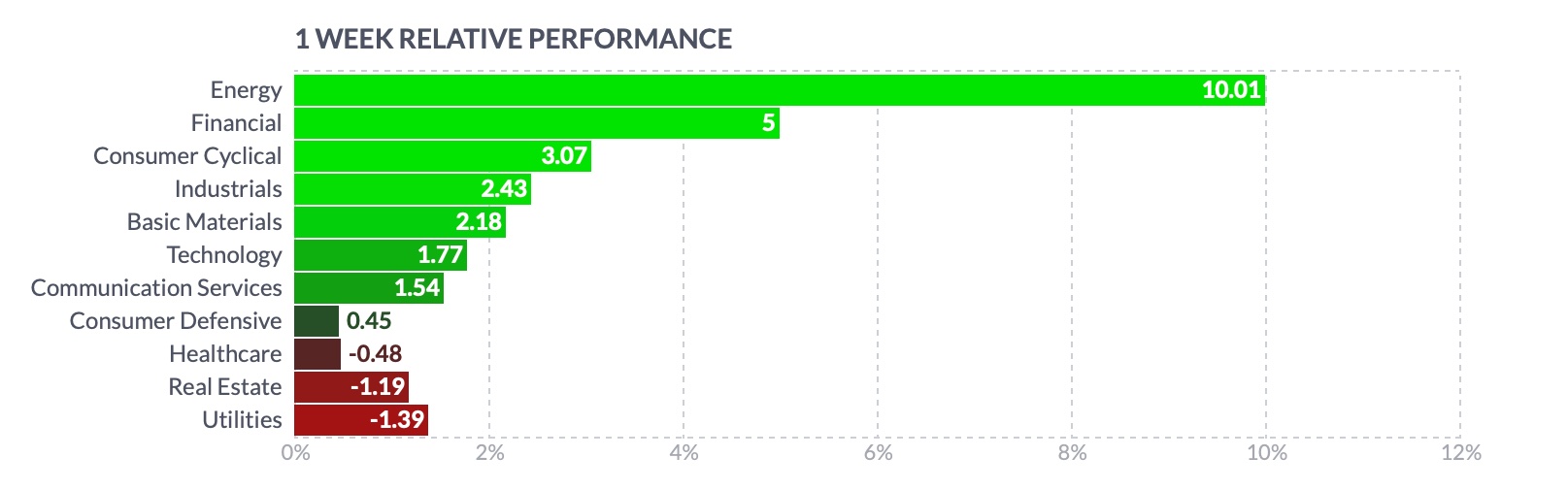

・インフレ継続、金利上昇に対してもこれらのセクターが強い。

・今後1〜2年は、これらの産業の中でも割安と思われる企業への投資が有効。

インフレ、金利上昇に伴う投資先

インフレ対応となると金、商品(コモディティ)、石油関連企業が投資先としては有力となります。現に、原油価格の高騰もありエネルギーとなるとここのところエネルギー株の上昇が目立ってきています。

それに続いて、金利上昇による利益創出ということから金融セクターが伸びてきており、小売(景気変動)が続いています。

金は安全資産として考えられていますが、その分ボラティリティが少ないのと、急激なインフレに対しては効果がありますが、徐々に上がっていくならば株式の方がリターンが高い(もちろんリスクも高い)です。

そして、1年以内には政策金利引き上げが予想されるこの状態においては、買うタイミングが難しいように思いますので、今回は考えないことにします。

PEGを指標にいくつかの企業をみてみたいと思います。金融セクターでは銀行かカード会社に割安と思われる企業がある。小売では自動車産業のなかでそれらの企業が見つかりそう。

ただ、エネルギーセクターでは、時価総額が高い企業ではそれほと割安とい部分少なく、小規模の企業から選択する必要がある。

エネルギーセクター企業

石油関連として真っ先に思いつくのはエクソン(XOM)ですが、すでに一時期よりも高くなっており、配当も以前よりは低くなっているので、これからの購入にはそこまで旨味はないのではないかと思っています。長期的な(5年以上保有)視点で考えるなら購入もありだと思います。

そこで、エネルギー系でも比較的安定収入な事業をしているパイプラインの企業がおすすめだと思っています。

日本ではあまり有名ではありませんが、エンブリッジ(ENB)が、中長期として考えても投資先となるのではないかと考えています。

石油関連企業の多くは、今年は良いが来年度には利益減少が見込まれる(コロナ特需がなくなる)予測が多いです。経済活動が安定してきた場合、石油精製を主事業としている企業は需要が少なるのではということです。

エンブリッジは、米国とカナダに天然ガス等のパイプラインを保有している企業です。

パイプライン企業は、基本的に石油や天然ガスが流通しなくなるということが起きない限りは事業として安定しています。人の活動が正常化されてくればパイプライン利用率は高まり、利益創出が見込まれます。

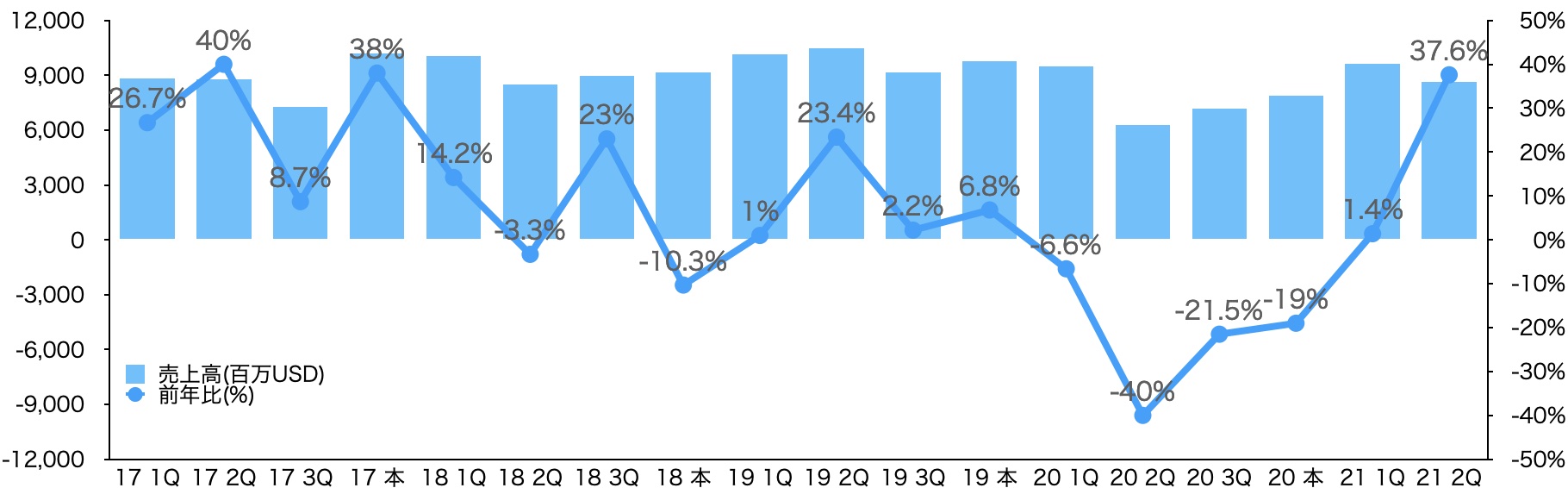

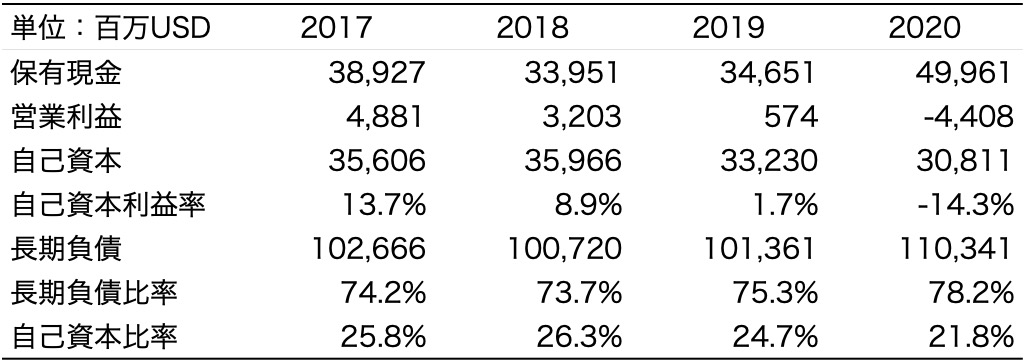

エンブリッジの直近業績

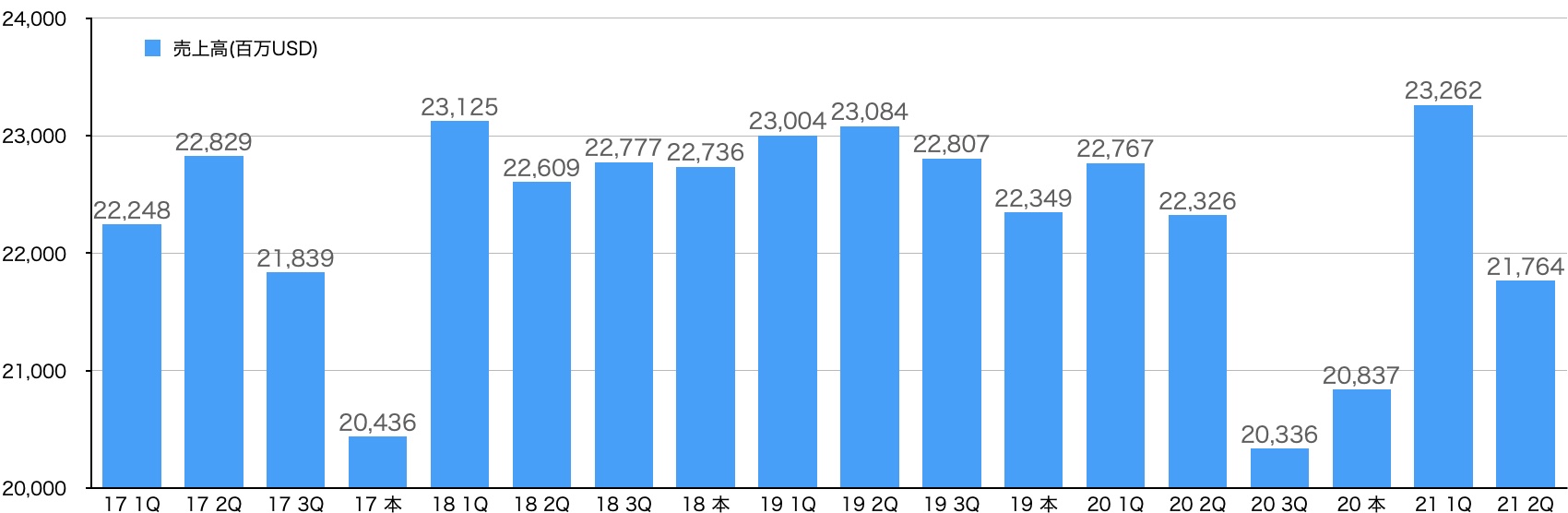

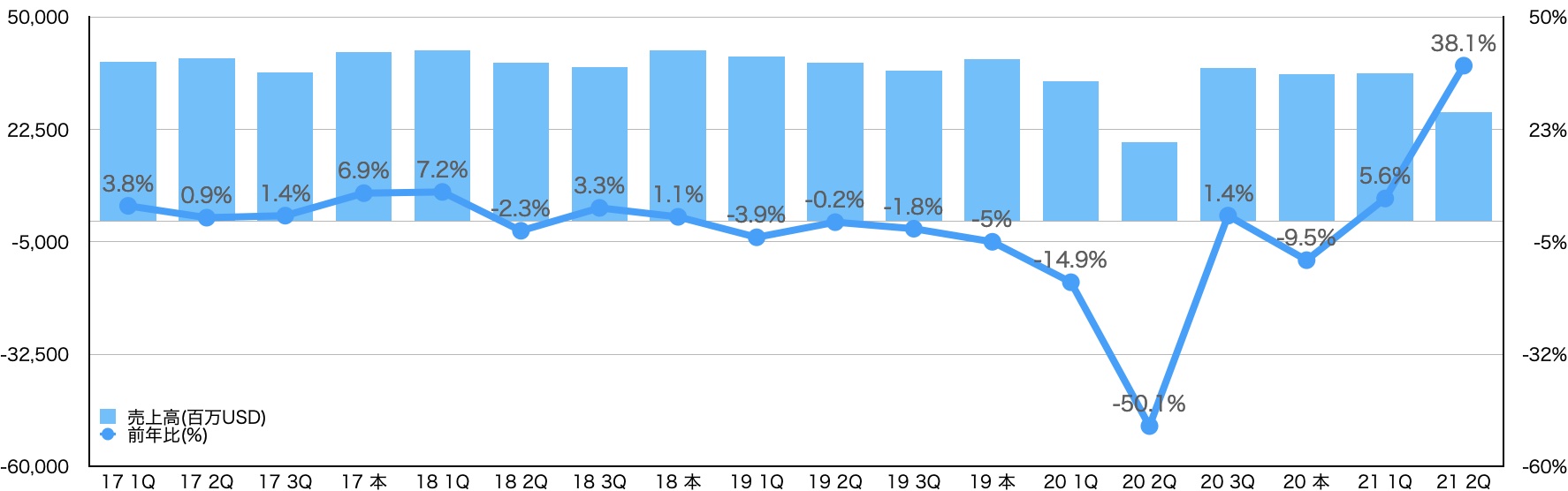

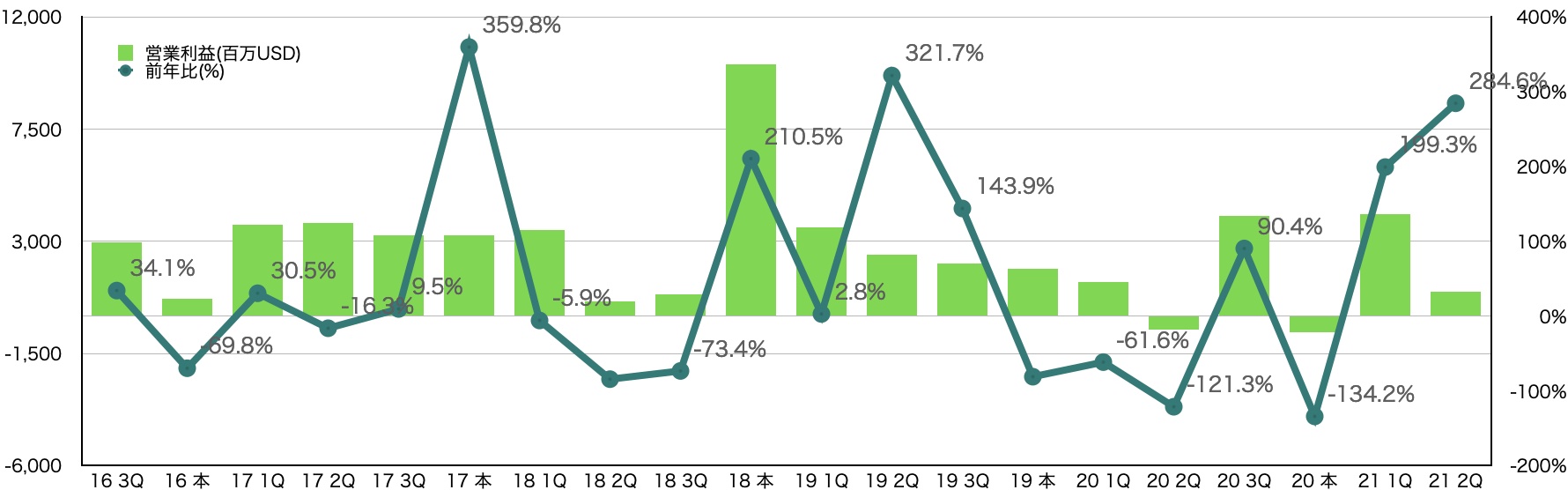

コロナの影響によりエネルギー需要が冷え込んだ昨年度は売上、利益とも落ち込みましたが、21年度に入ってからは回復傾向にあります。特に2Qの結果はコロナ前までの水準に戻ってきています。

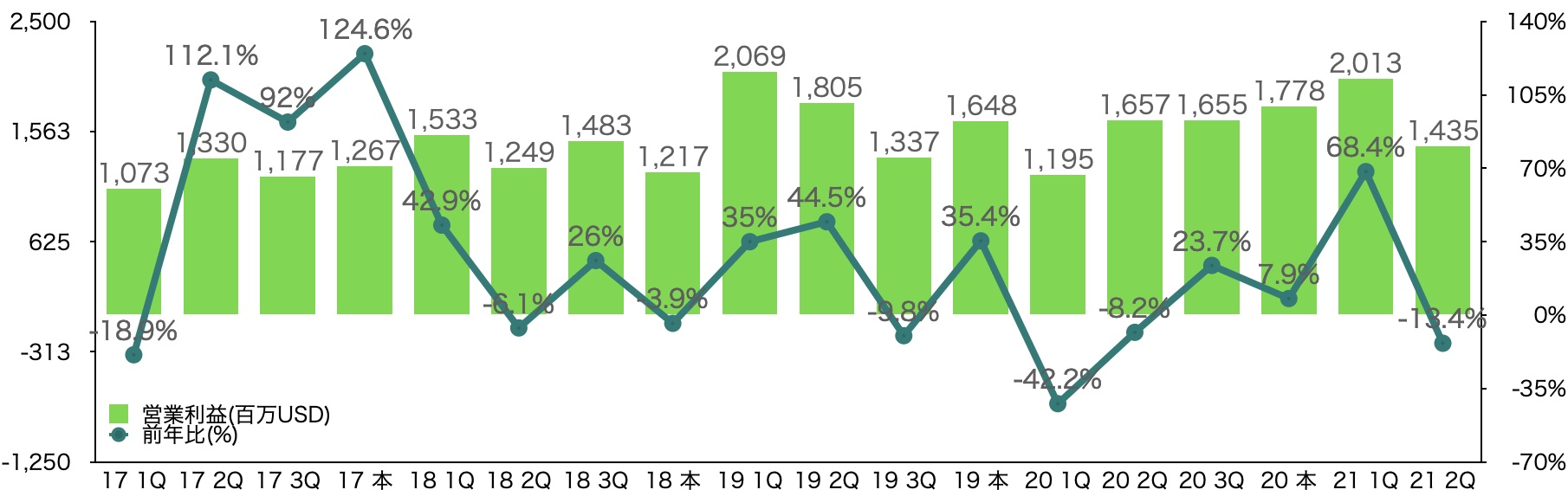

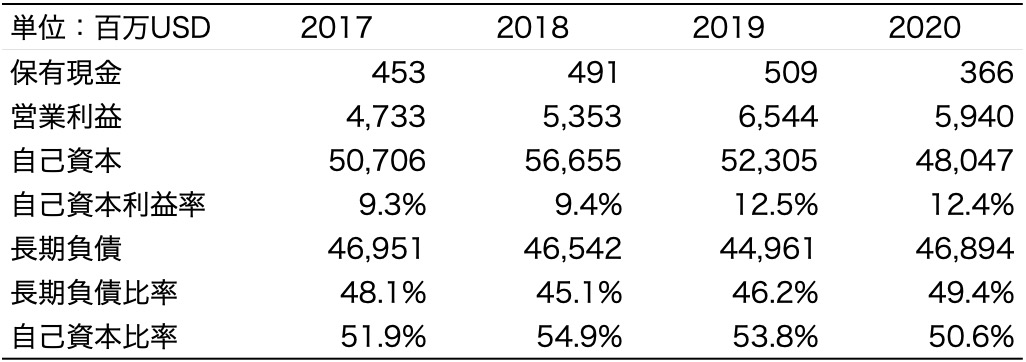

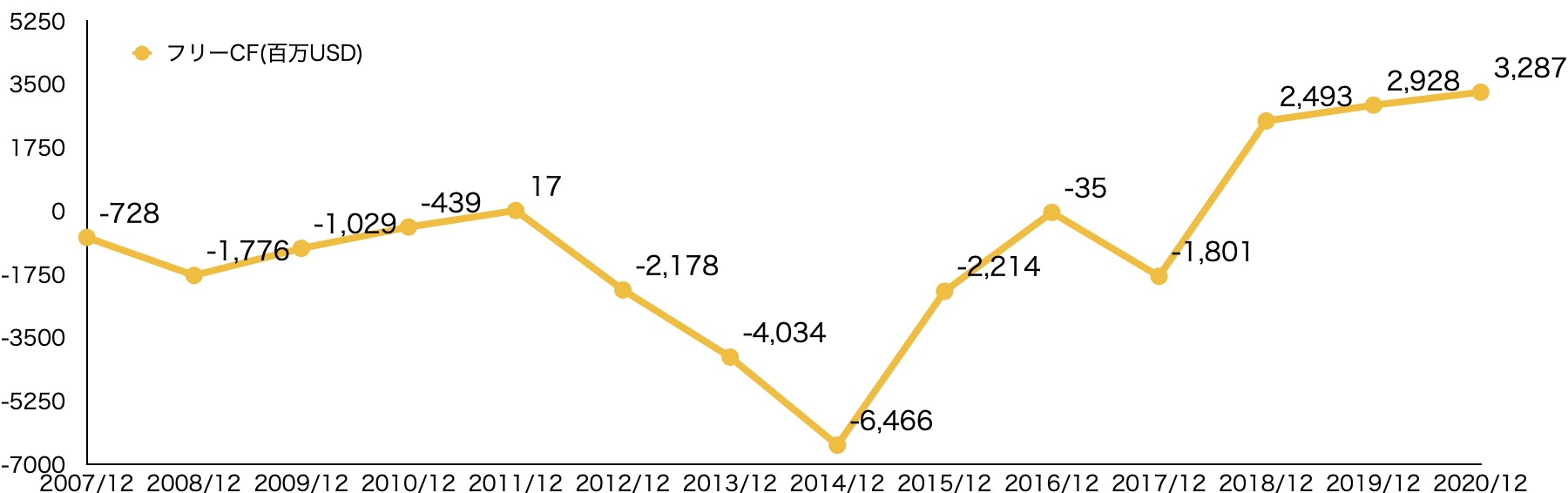

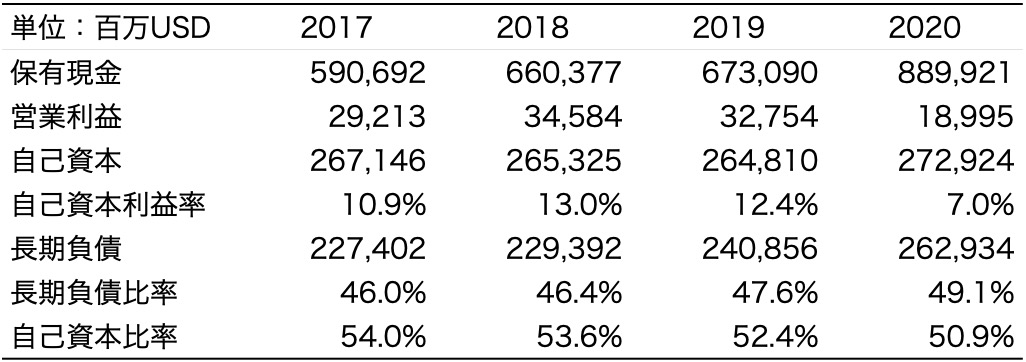

利益を生み出す力としては、自己資本利益率も年々よくなっていることがわかります。長期負債が減っていないのは、パイプライン事業は設備補修が一定以上必要なのと、プラント事業と同じく大きな設備投資が必要となるため一定の規模の負債を抱える形になります。

わずかに自己資本比率の方が上回っています。2018年以降はキャッシュフローもでているので、問題ないレベルだと思っています。

今後の成長率は?

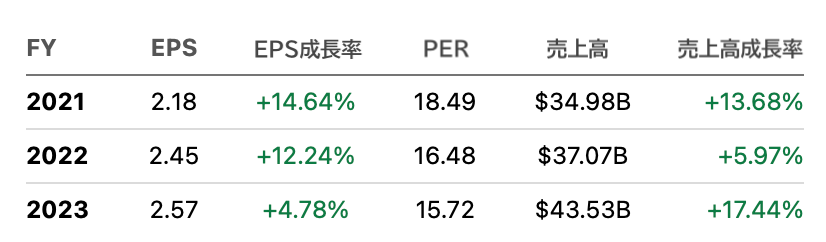

安定事業なために急成長企業のような利益成長はないです。しかし、2022年までは成長率を見込んでもそこまで悪い状況ではないと思います。

そして、配当利回りも、2021年9月時点で6.55%と高配当銘柄に相当する利回りなので、キャピタルゲイン狙いでなくても、高配当銘柄への投資を主体にしている方にも適しているものと思います。

金融セクター企業

金利上昇で利益増が見込めるのは投資銀行になるので、投資銀行最大のJPモルガン(JPM)が挙げられるのですが、PEGからすると少し高めとなっています。ここでは、まだ割安なバンカメ(BAC)の方をみてみたいと思います。

バンカメの直近業績

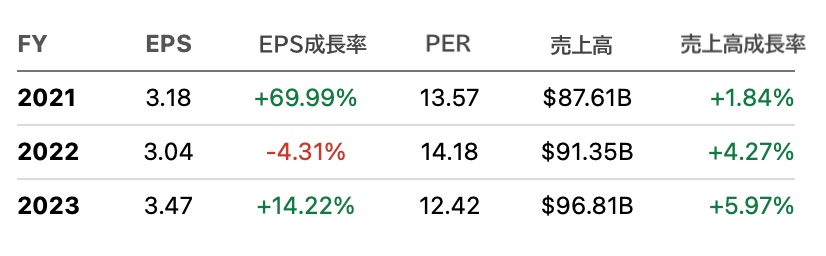

売上高はFY20は大きく下げましたが、FY21コロナ前の状態に戻っています。そして、一株利益は増加傾向にあるので、政策金利引き上げまでは引き続き利益を上げられる状態が継続しそうです。

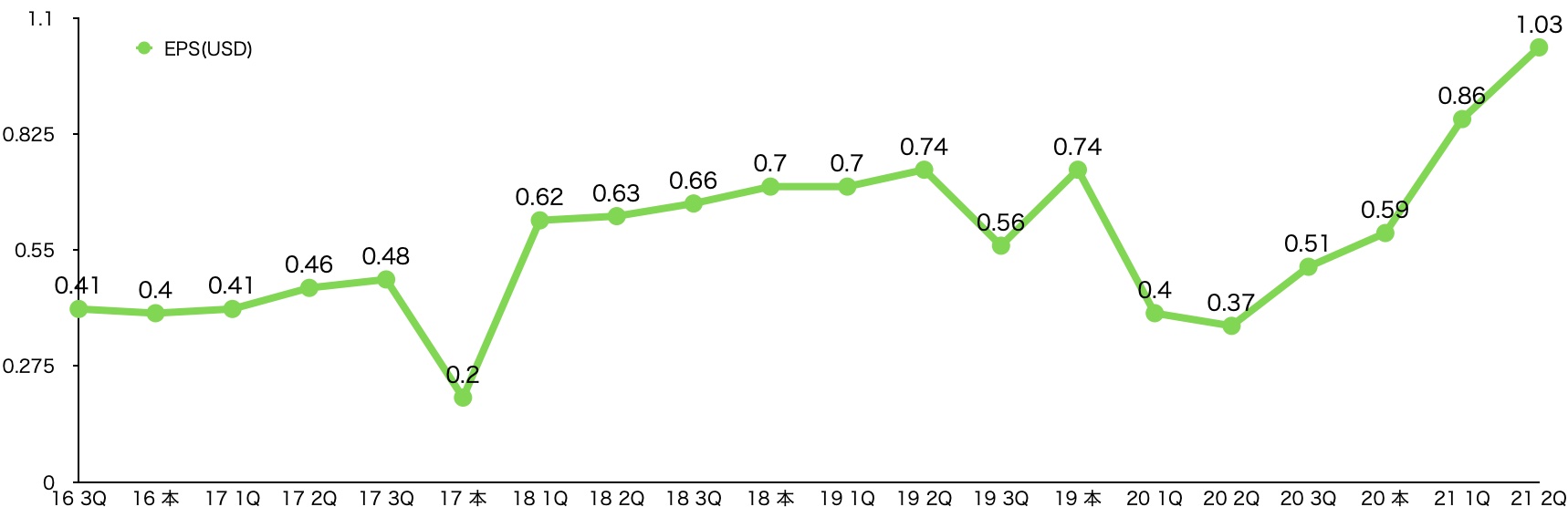

EPSの伸びからみるとFY20の自己資本利益率はダウンしたもののFY18、FY19のレベルまでは戻ってきているように思えます。

今後の成長性は?

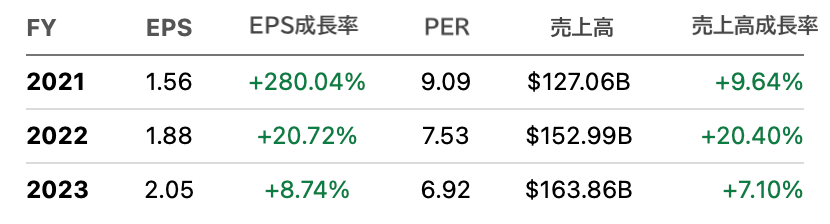

PERの予測値をみるとそこまで高くはないのですが、EPSの成長率がFY22にはマイナスになる点は少し気になります。売上高成長に合わせてEPSも伸びることを期待したいところです。

小売(景気循環)

小売(景気循環)の代表としては、Amazon(AMZN)が挙げられますが、直近の大量の従業員を雇用するという動きは、固定費増でも利益がその分伸びるのが確認できるまでは投資対象としては外したいところです。

その王道なところでは、マクドナルド(MCD)、スターバックス(SBUX)が投資対象としては不安がないところですね。

ただ、前回記事で触れたように企業の設備投資が堅調です。特に民間航空機関連の伸びが大きいので、ボーイング(BA)あたりも対象として良いように思いますが、FY21は利益マイナスなのですこし様子見です。

それ以外にPEGからみても自動車産業のフォード(F)、GM(GM)あたりが良さげなので、そちらをみてみたいと思います。

フォードの直近業績

コロナ直後は売上が急減し、利益も圧迫してましたが、今期に入って回復してきていることがわかります。

ただ、FY20までの状況からすると利益率は悪化の一途をたどっているのですが、FY21の状況をみると改善してきていると思います。

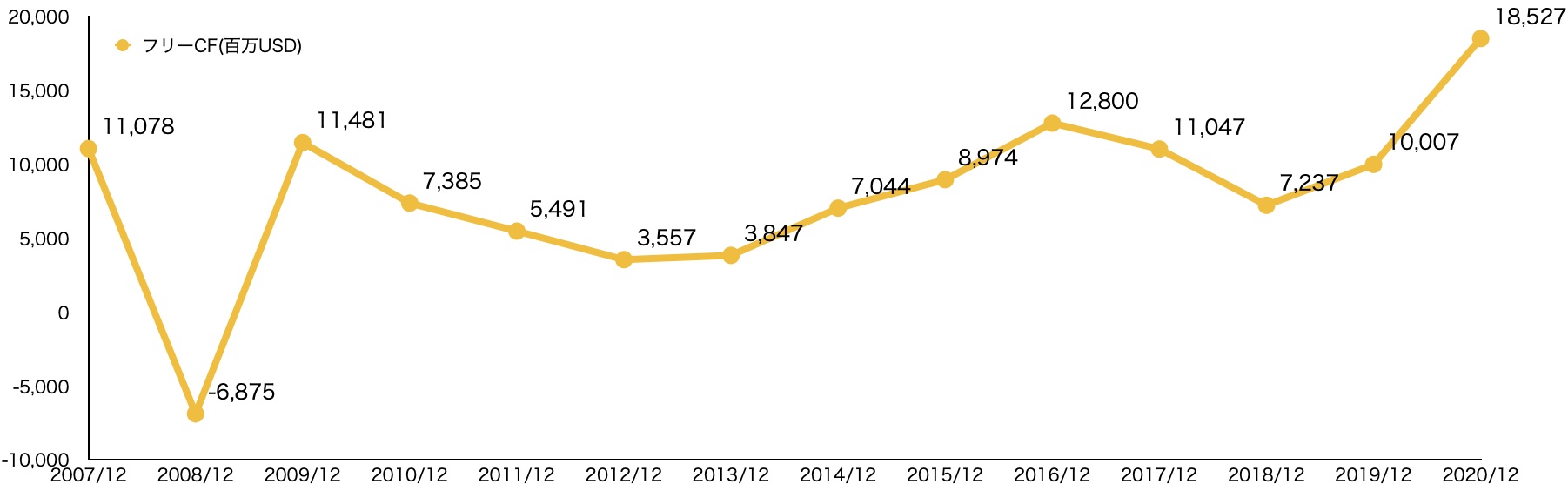

利益率は悪化していますが、フリーキャッシュフローはここ3年増加傾向にあり、過去最高の状況です。キャッシュが多いというのはこの後の事業展開において、有利に働きます。

今後の成長率は?

そして、FY20までの利益率がよくないからといって今後もそうとは限りません。今後3年間の利益成長率とPERを見てみると、少なくとも来年までは有力な投資対象としても良いように思います。

PEGが大きく1を下回っています。PEGの考え方については次の記事を参考にしてください。

まとめ

インフレ圧力が継続することとそれに伴って長期金利が上がることで、大型ハイテク株の上昇で支えられていたS&P500についても、動き方が変わるのではなかということで、今後の投資先候補について触れてみました。

特に金利上昇が絡んでくると割高株は売られて、割安となった国債への投資も考えられます。

今回は、短期的な動きとして伸びる株価上昇が見込めるセクターの中から割安となっている企業をピックアップしてみました。よく知らない企業でも成績優秀なまま据え置かれている企業というのは存在します。

どこに投資するかは各個人の方針や考え方があると思いますが、大きな流れには乗っておきたいところですね。